Fintel Connect выпустил второй ежегодный отчет FIAM (Financial Industry Affiliate Marketing). Документ основан на опросах 100+ партнеров: агрегаторы, comparison сайты, издатели, контент-мейкеры, которые реально работают с финансовыми брендами в США и Канаде. Среди них — крупные имена: Forbes, NerdWallet, Royal Bank of Canada, EQ Bank, Neo Financial и другие платформы, которые «видят, что конвертится, быстрее традиционных аналитиков».

Отчет охватывает:

- тренды продуктов (которые будут на подъеме в 2025)

- маркетинговые стратегии и темы, влияющие на 2026

- сравнение изменения трендов год к году (YoY)

- прогноз производительности брендов в США и Канаде

Разберем все по порядку.

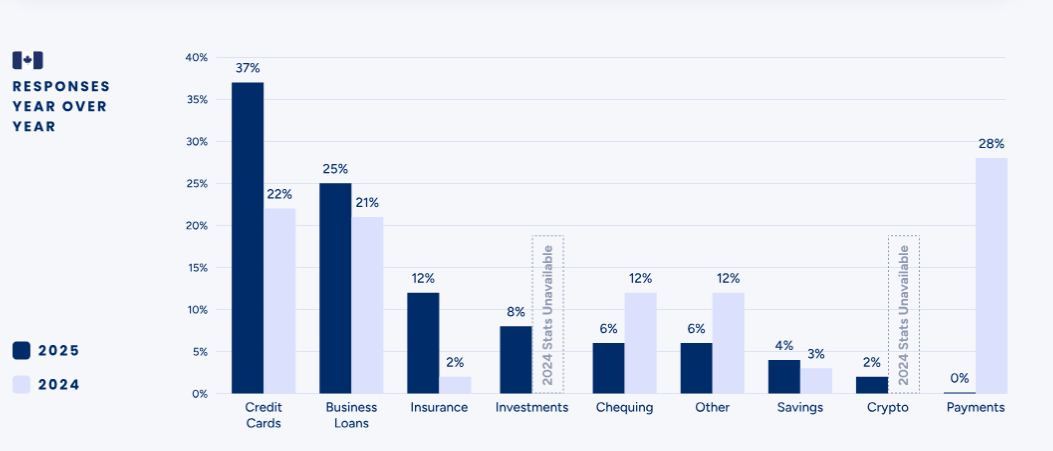

Тренды финансовых продуктов в 2025

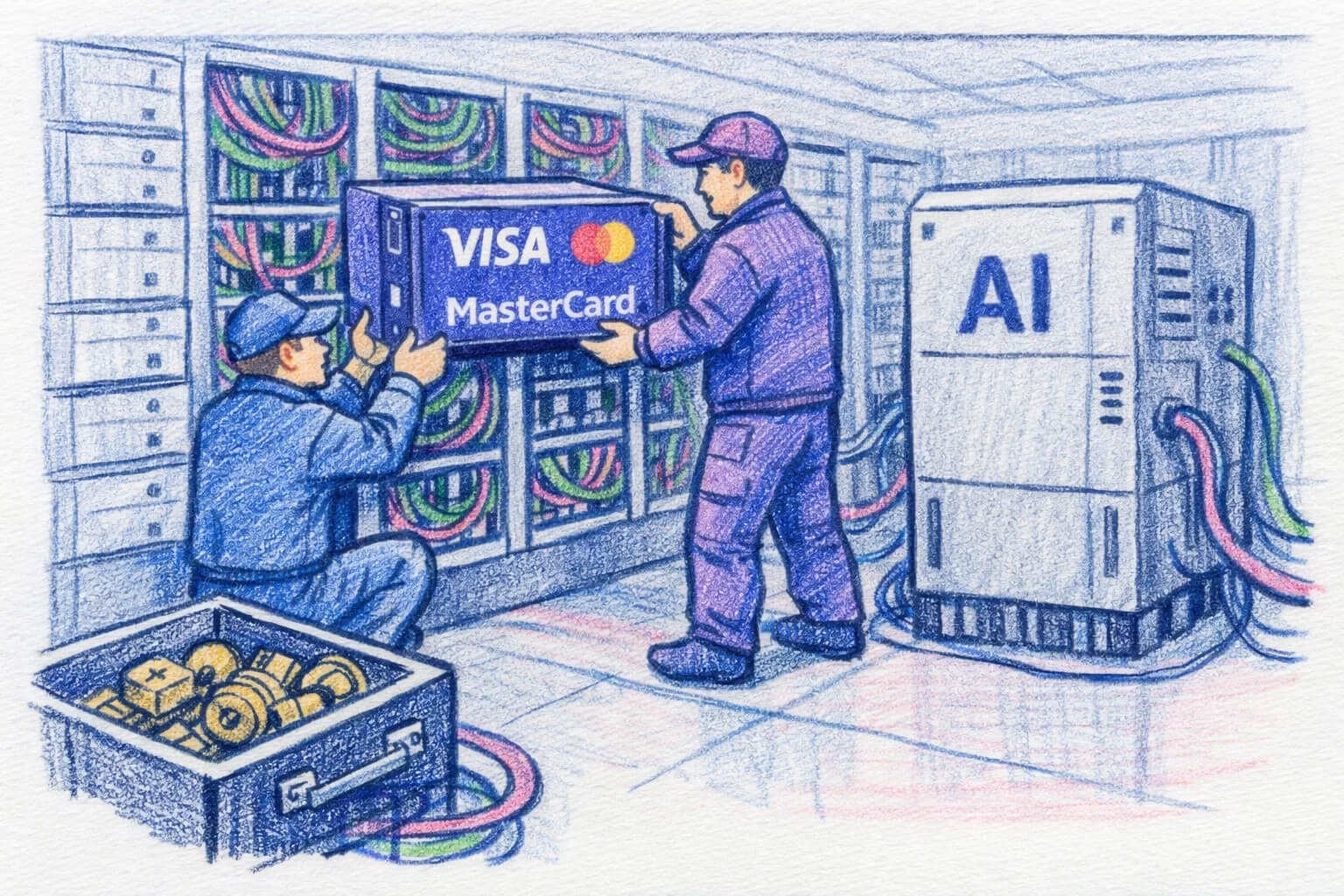

Главный сдвиг — от кредитных карт к «прикладным» финансовым решениям. Кредитки все еще «золотой фонд» вертикали, но если в 2023–2024 годах основная выручка шла с офферов по банковским картам и рефинансированию кредитов, то теперь аж вдвое выросли показатели следующих сегментов:

- High-yield savings accounts (высокодоходные сберегательные счета) — пользователи активнее ищут «безрисковую доходность» в период экономической турбулентности и падения доверия к фондовому рынку.

- Финансовые приложения с micro-investing и auto-savings (Raiz, Acorns, Questrade и т.п.) — конверсий становится больше за счет низкого порога входа.

- Кредитные продукты для малого бизнеса — особенно в Канаде и на американском Среднем Западе, где увеличивается доля самозанятых.

- Insurtech (онлайн-страхование) — вырос спрос на авто и страхование здоровья, особенно после повышения тарифов в 2024 году.

Тенденция понятна: пользователи уходят от больших банковских решений к микрофинансовым продуктам, где можно «попробовать без обязательств». Для аффилиатов это означает больше лидов, но меньший чек и выше churn — нужно работать на объем и доверие.

Тенденция понятна: пользователи уходят от больших банковских решений к микрофинансовым продуктам, где можно «попробовать без обязательств». Для аффилиатов это означает больше лидов, но меньший чек и выше churn — нужно работать на объем и доверие.

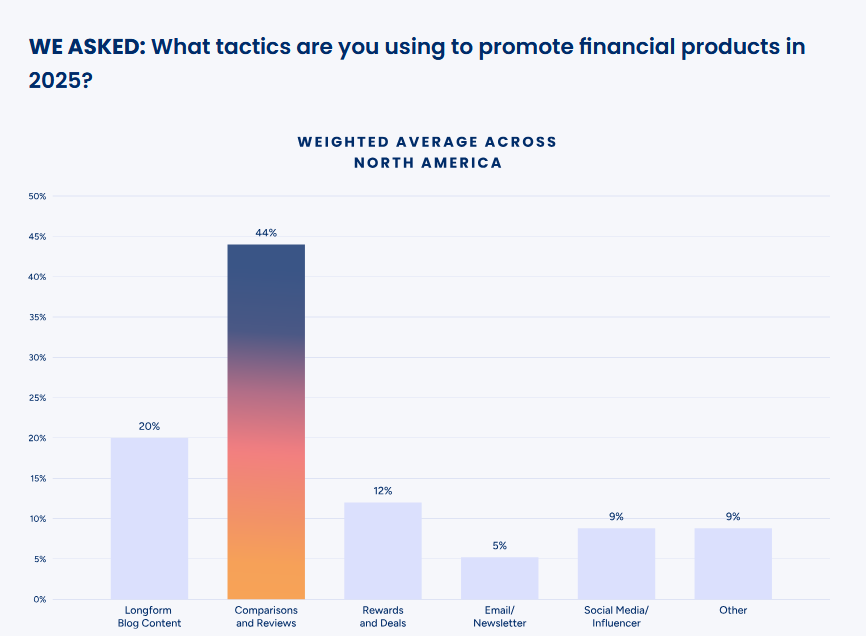

Что выстрелит (спойлер: доверие и прозрачность)

Fintel отмечает явный тренд на переход от обзоров и «топ-10» к интерактивным инструментам и кастомизации. То есть пользователи больше не верят рейтингам, где «все под спонсором». Они хотят взаимодействовать — посчитать, сравнить, персонализировать.

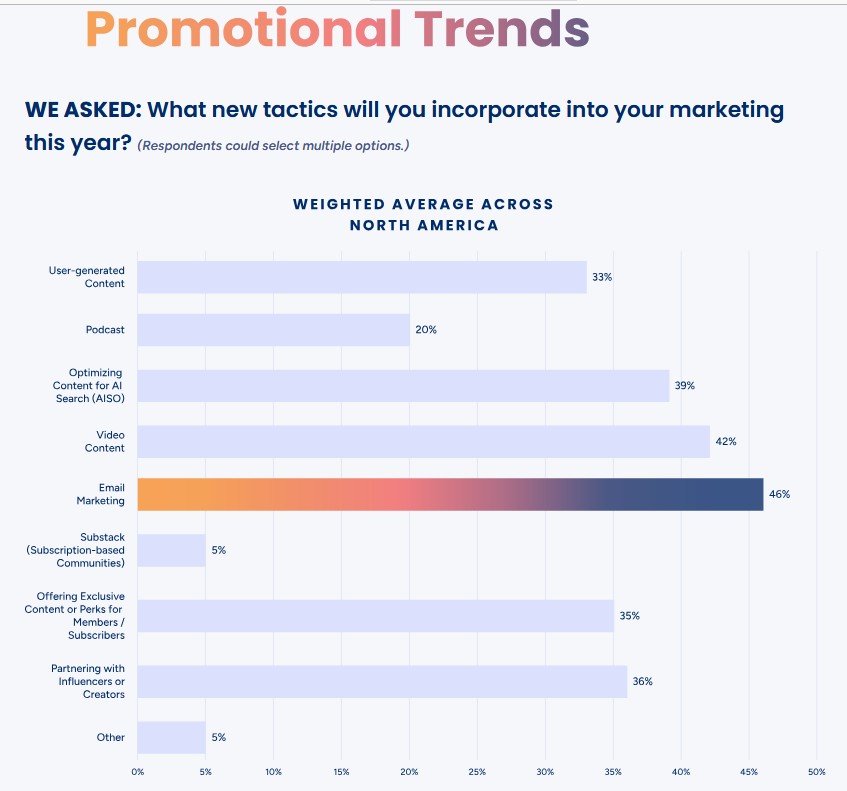

Например, хорошо заходят интерактивные калькуляторы, квизы и конфигураторы («какая карта тебе подходит?») или AI-помощники на сайтах comparison-площадок, которые ведут пользователя к продукту. Fintel отметил также сквозную интеграцию контента и заявок, плюс вечно живой UGC — реальные отзывы и видео, где инфлюенсеры рассказывают про свой опыт открытия счета или инвестиций.

А вот теряют позиции SEO-обзоры, keyword farming, массовые мейл-рассылки без персонализации, фейковые сравнения, где 3 из 4 позиций принадлежат одному банку. Короче, сюрприз-сюрприз: все, что не персонализировано или вводит в заблуждение.

Финансовый трафик становится «дороже» — но не по цене клика, а по усилиям в завоевании доверия. Чтобы продавать банковский продукт, выгодно быть финансовым медиа, а не просто сайтом с таблицей ставок.

Идет за годом год

По данным Fintel, конверсии в финансовом affiliate-маркетинге в среднем снизились на 7% по метрике YoY (Year-Over-Year), но общий доход вырос на 11%.

CTR упал из-за перенасыщенности каналов (особенно в Google Ads и Meta), однако качество лида улучшилось — банки и финтехи усилили фильтры, требуют больше данных при верификации, и конверсии «в клиентов» стали точнее.

Fintel называет 2024–2025 «годом фильтрации» — когда индустрия переходит от массового лида к верифицированному клиенту. Это подтверждает и внутренний прогноз: к 2026 году более 60% финансовых брендов перейдут на модели, где оплата идет только за полностью одобренную заявку (approved lead), а не просто за регистрацию.

Это значит, что выиграют comparison-площадки с данными, API-доступом к банкам и инфраструктурой server-to-server трекинга. И без trust-контента нам никуда.

На западном фронте с переменами

Те, кто качает траф с США и Канады, присаживайтесь поудобнее. Канада, где рынок менее «перегрет», показывает стабильный рост — главным образом за счет локальных нео-банков и цифровых брокеров. Малый бизнес активнее ищет локальные финансовые решения, а банки открыто идут на партнерства с местными медиа. Растет спрос на SMB-кредиты, микро-инвестирование, цифровые депозитные продукты. А вот в США рынок не так гибок. Здесь больше конкуренции (которая, судя опросу, будет только расти), но также больше стабильности и денег — делается акцент на тяжелую compliance-инфраструктуру.

Fintel отмечает, что «перемещение бюджетов из Search в Partner Channels» уже идет: банки устали от высокой цены лида в Google и ищут более прозрачные модели с паблишерами. CPA и CPL в финансовых офферах этого гео вырастут на 15–20%, но количество проверок и верификаций также увеличится.

Как и в США, так и в Канаде будет расти доля co-branded integrations — когда партнер не просто размещает ссылку, а строит продукт под брендом банка (типа калькулятора инвестиций у Forbes, где высвечивается предложение от канадского TD Bank). Могут появиться мини-экосистемы — закрытые сети крупных паблишеров, которые напрямую работают с банками, минуя посредников.

Финка — почти benchmark-вертикаль

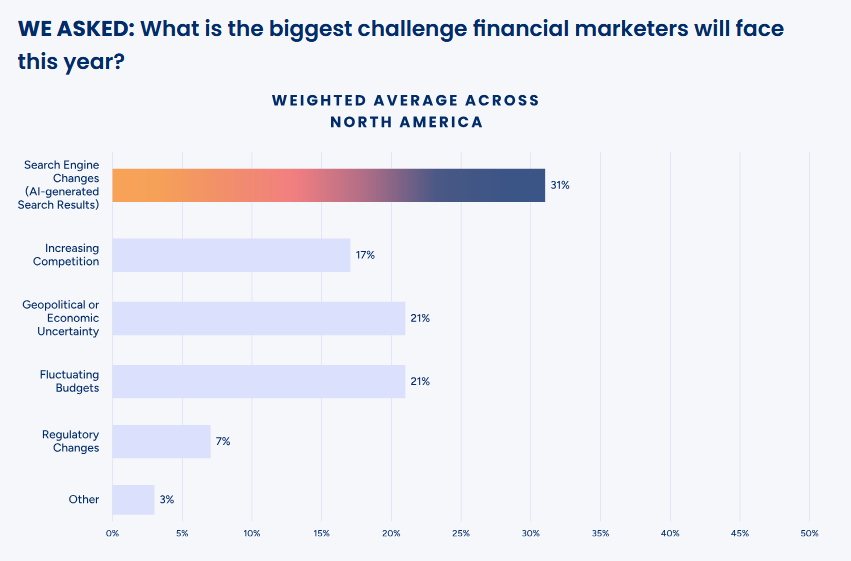

Даже если вы аффилиат не по этой теме, то, что в ней происходит, стоит учитывать. Продукты банка, кредит, инвестирование имеют высокий LTV, строгий compliance и требуют качественного трафика. Изменения здесь часто предвосхищают общие тренды affiliate-маркетинга. Например, в финке уже все боятся AI-браузеров (такой уже запустили Perplexity, скорее читайте наш материал).

Резюмируем: 2025–2026 станут годами прозрачности, персонализации и аудита. Это может быть концом эпохи «просто разместил ссылку — получил комиссию». Теперь у каждого перехода и каждого лида должно быть подтверждение, контекст и доверие.